Тот, кто когда-нибудь брал банковский кредит или пользовался услугами микрофинансовых организаций, знает, как нелегко бывает отбиться от навязчивых рекомендаций воспользоваться той или иной услугой. Вам могут предложить все что угодно - от страховки до теледоктора, от услуг адвоката до консультаций по профилактике коронавируса.

Кредит с довеском

35-летняя жительница Пензы Анна Милованова регулярно пользуется потребительскими кредитами - по ее мнению, это очень выгодный финансовый продукт, если научиться им пользоваться и грамотно рассчитать все риски.

Однако есть нюанс, который, по словам пензячки, сильно ее напрягал. Это дополнительные услуги, на которых каждый раз настаивали менеджеры при оформлении кредита.

«Мне постоянно предлагали то страховку от мошеннических действий, то страхование жизни и здоровья, то кредитную карту. Но мне это совсем не нужно - я просто хотела взять кредит на определенные цели, будь это покупка мебели или поездка в отпуск. Один раз менеджер прямо сказала: не оформите страховку - вам могут не одобрить заявку. Мне такой навязчивый сервис был неприятен, настроение от него портилось», - рассказала женщина.

В аналогичные ситуации попадали и другие пензенцы, оформлявшие займы в МФО: им предлагали и «помощь на дороге», и «теледоктора», и консультации по подаче документов на получение налогового вычета.

Анна вспомнила, что как-то раз подписала очередной договор, не обратив внимание на то, что напротив некоторых из дополнительных услуг стоят галочки.

«Я только дома рассмотрела эти крыжики и поняла, что у меня просто полна коробушка дополнительных опций, которые я не заказывала. Например, подписка на несколько банковских сервисов, СМС-оповещение и даже личный менеджер. Понимаю, что это дополнительная копеечка сотрудников банка и страховой компании, но почему она должна перетекать в их карманы из моего кошелька?» - возмущается Анна.

Навязчивый сервис - нон грата

А теперь, как говорится, хорошие новости. Клиенты банков больше не стрессуют в ожидании того, что милейшая сотрудница банка начнет предлагать им совершенно ненужные дополнительные услуги.

Дело в том, что с 30 декабря 2021 года вступили в силу поправки в закон «О потребительском кредите (займе)». После этого поток жалоб на навязанные услуги резко снизился. И это вполне объяснимо: права потребителей теперь надежно защищены.

Заемщики могут отказаться от любой услуги, которую им «всучили» вместе с кредитом или займом. Сделать это нужно в течение 14 календарных дней после оформления договора. До этой даты деньги можно было вернуть только при заключении договоров добровольного страхования.

Еще один важный нюанс. Если раньше в банке или МФО сотрудники могли заранее проставить галочки, крестики и любые другие значки напротив каких-то дополнительных услуг в надежде на то, что клиент их не заметит (как это, собственно, и произошло с Анной Миловановой), то сейчас это запрещено. Заемщик должен поставить отметки своей собственной рукой.

Вот пример того, как действует данное правило. В начале февраля 2022 года 42-летний пензенец Валерий Филимонов решил обновить мобильный телефон, взяв его в кредит.

«Когда оформляли документы, милая девушка спросила, не хочу ли я воспользоваться дополнительными услугами. Я спросил, какими именно. Она указала на перечень в договоре, где было перечислено много всего, и сказала, что если я что-то выберу, то должен сам поставить отметку - таковы новые правила. Я ознакомился со списком и выбрал СМС-информирование, остальное мне было неинтересно. Думаю, что это хорошее новшество, ведь если бы там уже были проставлены отметки, я бы мог этого не заметить и получить дополнительные расходы», - рассказал Валерий.

Как вернуть деньги за ненужную услугу

В договоре указываются координаты компании, услуга которой была оплачена вместе с кредитом или займом: телефон, электронная почта, почтовый адрес. По этим каналам нужно отправить заявление об отказе от услуги и возврате денег (в случае почтового отправления - заказным письмом). Заявление составляется в свободной форме, в нем важно правильно указать реквизиты договора. Копию договора лучше приложить к заявлению.

В течение семи рабочих дней эта компания должна перечислить деньги (за вычетом стоимости фактически оказанных услуг). Если этого не произойдет, то не раньше 30 и не позже 180 дней после обращения в компанию нужно подать заявление о возврате уже в банк или МФО. Теперь уже эта организация в течение семи рабочих дней должна вернуть деньги. А как она будет разбираться со своим партнером, который ее подвел – это уже не ваша проблема.

Куда сообщать о нарушениях

Если в заявлении на кредит или заем заранее проставлены галочки на оплату дополнительных услуг, следует сделать фото или скрин и вместе с жалобой направить его в интернет-приемную Банка России (https://www.cbr.ru/reception/).

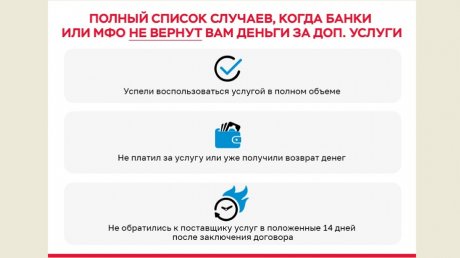

Банк или МФО вправе отказать в случаях, если заемщик:

- не успел обратиться к лицу, оказавшему услугу, в положенные 14 дней после заключения договора;

- успел воспользоваться услугой в полном объеме;

- не платил за нее;

- уже получил возвращенные за услугу деньги.

Если эти организации без оснований отказываются возвращать деньги, то на их действия также следует жаловаться в интернет-приемную Банка России, приложив договор и переписку с кредитором. Специалисты службы по защите прав потребителей и обеспечению доступности финансовых услуг проверят эту информацию (они могут проводить такие проверки в том числе в режиме «тайного покупателя») и проведут работу с кредитором. В этом случае банку или МФО грозит наказание.

«Мы внимательно следим за тем, как банки и МФО соблюдают эти правила, чтобы надежно защищать потребителя от навязанных продаж», - сказал руководитель Службы по защите прав потребителей и обеспечению доступности финансовых услуг Банка России Михаил Мамута.

Эти нормативы касаются обычных потребительских кредитов, POS-кредитов и кредитных карт. Правила «периода охлаждения» в страховании не изменились.

Вот как прокомментировал изменения в законе Михаил Мамута: «Не исключено, что человеку действительно нужны какие-то дополнительные услуги и он готов их приобрести вместе с кредитом. Но это должно быть осознанным и добровольным решением и ни в коем случае не условием получения кредита или займа».

Другие новости по теме

-

Представлена новая банкнота номиналом 1 000 рублей

26 декабря 2025 14:26 Экономика -

В Наровчате многодетная мать жила за счет кредитов на чужое имя

26 декабря 2025 11:37 Криминал -

Миллионам россиян спрогнозировали лишение доступа к микрозаймам

25 декабря 2025 11:49 В стране и мире -

Банк России расширил список причин для блокировки карты

25 декабря 2025 11:31 Общество -

В Каменке сотрудница банка похитила более 8 млн рублей

24 декабря 2025 10:19 Криминал -

Штрафы за навязывание допуслуг увеличили в 25 раз

23 декабря 2025 13:24 Общество -

Часть жителей ПФО будут использовать ИИ при планировании Нового года

23 декабря 2025 13:05 Общество -

Выяснилось, что жители ПФО хотели бы изменить в новогодних подарках

22 декабря 2025 17:22 Общество -

Стало известно, на что россияне тратят время перед Новым годом

22 декабря 2025 12:03 Общество -

Москвич решил подать на банкротство после лечения кота

21 декабря 2025 15:18 В стране и мире

Погода и курсы валют в Пензе

Сегодня — облачно, -7 ... -6

Завтра — облачно, -10 ... -9

Цена EUR — 92.09 руб.

Цена USD — 78.23 руб.